世界株か米国株か?初心者にも分かる投資信託の選び方

投資の世界にはさまざまな選択肢がありますが、特に初心者にとって重要なのは「全世界株」と「全米株」の選択です。これらはどちらも人気の投資信託で、それぞれ異なるメリットと特徴を持ちます。この記事では、これらの選択肢がどのように異なり、どちらがあなたの投資戦略に適しているかを明らかにします。

全世界株と全米株の基本

全世界株投資信託は、世界中の株式市場に投資し、時代に応じてパフォーマンスの優れた国の銘柄が取り入れられます。一方、全米株投資信託は米国株のみに投資するため、このような柔軟性がありません。現時点では全世界株の中に米国株の割合が約6割を占めており、これにより両投資信託の動きは似通っています。しかし、将来的に世界情勢が変化すれば、全世界株と全米株の動きは異なる可能性があります。この点は投資戦略を考える上で重要です。

以下は、eMAXIS Slim全世界株式(オール・カントリー)とeMAXIS Slim米国株式(S&P500)の組み入れ銘柄とその比率、および全世界株式の国別構成比率の最新情報です。

eMAXIS Slim全世界株式(オール・カントリー)の上位組み入れ銘柄(2023年10月31日時点)

- アップル: 4.50%

- マイクロソフト: 4.00%

- アマゾン ドットコム: 2.10%

- エヌビディア: 1.70%

- アルファベット A: 1.50%

- テスラ: 0.90%

- イーライ リリー: 0.80%

- アルファベット C: 0.80%

- ユナイテッドヘルス グループ: 0.80%

eMAXIS Slim米国株式(S&P500)の組み入れ銘柄と比率(2023年10月31日時点)

- マイクロソフト: 7.00%

- アップル: 7.00%

- アマゾン: 3.40%

- エヌビディア: 2.90%

- アルファベット(クラスA): 2.40%

- メタプラットフォームズ(クラスA): 1.90%

- バークシャー・ハサウェイ(クラスB): 1.70%

- テスラ: 1.50%

- アルファベット(クラスC): 1.50%

- ユナイテッドヘルス・グループ: 1.40%

eMAXIS Slim全世界株式(オール・カントリー)の国別構成比率(2023年時点)

- アメリカ: 59.60%

- 日本: 6.20%

- イギリス: 3.70%

- フランス: 2.90%

- カナダ: 2.90%

- その他(先進国): 12.90%

- 中国: 4.10%

- 台湾: 1.80%

- 韓国: 1.50%

- その他(新興国): 4.60%

これらの情報から、eMAXIS Slim全世界株式(オール・カントリー)とeMAXIS Slim米国株式(S&P500)の上位組み入れ銘柄には多くの共通点があることがわかります。特に米国の大手テクノロジー企業が多くを占めている点が注目されます。これにより、現時点ではこれら二つの投資信託が似た動きをすることが理解できます。しかし、将来的には世界の株式市場の動向によって、両者の動きに違いが出てくる可能性があります。

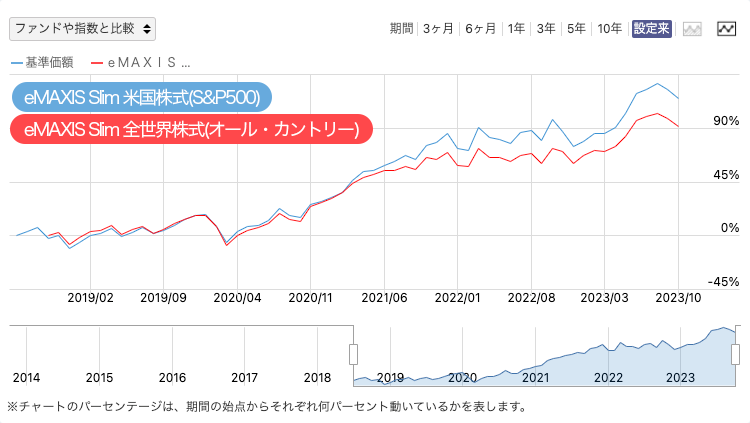

設定来の比較

設定来のパフォーマンスを比較すると「eMAXIS Slim米国株式(S&P500)」の方が優っています。

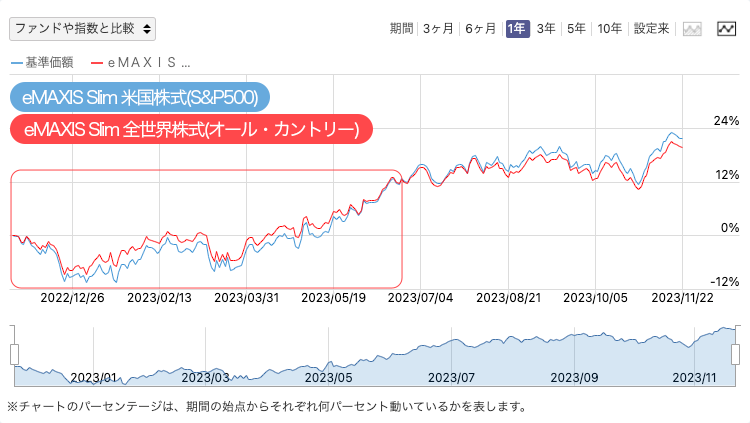

過去1年の比較

しかし、過去1年間の比較だと「eMAXIS Slim全世界株式(オール・カントリー)」が優っている期間もありますので、この点は留意しておきたいところです。

それぞれの投資信託に投資するメリット

全世界株式(オール・カントリー)の投資メリット

- 多様性とリスク分散: 世界中の株式に投資することで、地域や業種に依存するリスクを分散できます。

- 新興国の成長ポテンシャルの活用: 新興国の成長も取り込むことが可能で、長期的な成長機会を見逃さない。

- バランスの取れたポートフォリオ: 現代ポートフォリオ理論に基づき、リスクとリターンのバランスが良い投資を目指します。

全米株式(S&P500)の投資メリット

- 過去の高いパフォーマンス: 過去のデータでは全米株の運用成績が全世界株より上であり、強い市場での投資機会があります。

- 新興国の成長を米国市場でカバー: 新興国の成長も多くの米国企業を通じて米国市場で反映されます。

- 米国経済との連動性: 世界経済の動向はしばしば米国経済に影響されるため、米国株に投資することはグローバルな経済動向への投資となることが多いです。

これらのメリットを踏まえると、投資家は自身の投資目標、リスク許容度、市場への見解に基づいて、どちらの投資信託が適しているかを判断することが重要です。

投資戦略

投資戦略を考える際、全世界株式と全米株式の選択は重要な意思決定ポイントです。以下に、それぞれの選択肢に適した戦略を示します。

全世界株式(オール・カントリー)への投資戦略

- 長期的視点: 世界経済の成長に合わせて、長期的な資産成長を目指す。

- 分散投資: 地域ごとの経済波及効果や産業の成長動向に左右されにくい多様な投資を行う。

- 新興国市場の機会: 新興国の成長潜在力を活かし、将来の高収益を狙う。

全米株式(S&P500)への投資戦略

- 市場のトレンドに注目: 米国市場の動向を追い、短期〜中期的な投資戦略を立てる。

- 大手企業中心の安定投資: 米国の大手企業に集中投資し、相対的に安定したリターンを目指す。

- 米国経済の動向を重視: 米国経済の動きに敏感に反応し、市場の変動に応じた投資を行う。

どちらの投資信託を選ぶかは、投資家のリスク許容度、投資の期間、そして個人の市場予測に基づいて決定されるべきです。全世界株式は多様性とリスク分散を、全米株式は特定市場の成長に注目した投資戦略が可能です。

結論/まとめ

全世界株式と全米株式への投資は、それぞれ独自のメリットと戦略を持ちます。全世界株式は多様性とリスク分散に優れ、長期的な視点での安定した成長を目指す投資家に適しています。一方、全米株式は過去の高いパフォーマンスと米国経済の動向に密接に連動する特性を持ち、市場のトレンドを追う戦略を好む投資家に合っています。

投資戦略を選択する際は、自身のリスク許容度、投資目標、そして市場への見解を考慮することが重要です。また、投資は将来の不確実性を伴いますので、どの投資信託を選ぶにしても、市場の変動に柔軟に対応し、定期的にポートフォリオを見直すことが勧められます。